税理士によるコラム

1.「適格請求書等保存方式(インボイス制度)」とは

2.「適格請求書発行事業者登録申請」のスケジュール

3. 売り手側(適格請求書発行事業者)と買い手側(仕入税額控除)の留意点など

4. 免税事業者の登録手続き

インボイス方式はいつから始まるのか?

消費税の軽減税率制度の実施により、

複数税率制度の下で適正な課税を確保する観点から

適格請求書等保存方式(インボイス制度)が

2023(令和5)年10月より導入される予定です。

免税事業者にとっては、大きな影響がでてくるので、

導入前に、早期の対策が求められます!

なぜなら、売り手側が、

免税事業者(消費税の納税を免除されている事業者)の場合、

課税事業者(消費税を納付する義務を負う事業者)ではないため、

買い手(取引先)にとって「仕入税額控除」ができなくなるからです。

そうなると、

「仕入税額控除」が必要な取引相手からは、

・課税事業者のみに仕事が流れる

・プレッシャーをかけられる

・やがて資金繰りが悪化する?

つまり、取引から排除される可能性の前に免税事業者は、「課税事業者選択」の検討を!

うまく対処して、スムーズにこの局面を乗り越えられたら・・・という思いで、

新型コロナウイルスの感染症の拡大で大変な時ですが、

今回、このインボイス制度についてかんたんにまとめてみました。

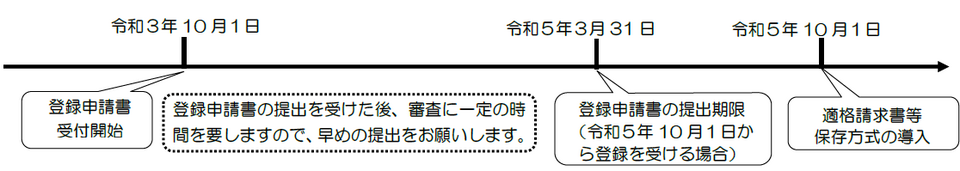

2023(令和5)年10月1日より

適格請求書発行事業者として登録を受けた課税事業者のみ

適格請求書または適格簡易請求書(インボイス)を

交付することができます。

インボイスの保存がなければ、

原則として仕入税額控除はできません。

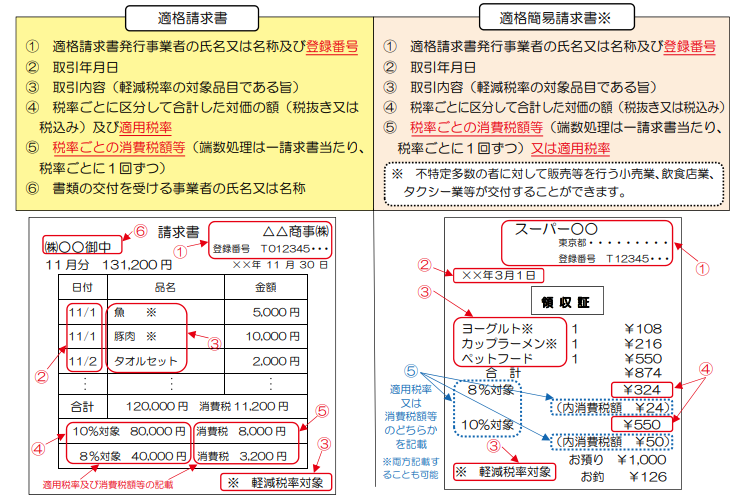

適格請求書 とは...

売り手が、買い手に対して

作成する請求書や納品書、領収書、レシートなどに

「正確な適用税率や消費税額を伝えるための手段」

のことを指します。

要するに、

「税金計算のベース」となる「証票制度」です。

記載事項は、以下のとおりです。

ポイント1

〇適格請求書を交付できるのは、 適格請求書発行事業者に限られます 。

〇適格請求書発行事業者となるためには、

税務署長に「適格請求書発行事業者の登録申請書」を提出し、

登録を受ける必要があります。

注意)なお、 課税事業者でなければ登録を受けることはできません。

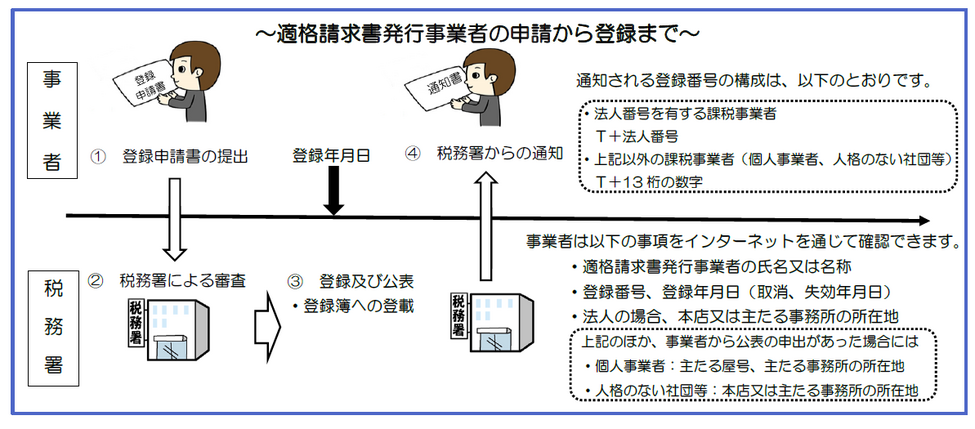

ポイント2

〇登録申請書は、2021(令和3年)年10月1日から提出可能です。

〇ただし、2023(令和5年)年10月1日から登録を受けるためには、

原則として2023(令和5年)年3月31日までに提出する必要があります。

~ 登録申請のスケジュール ~

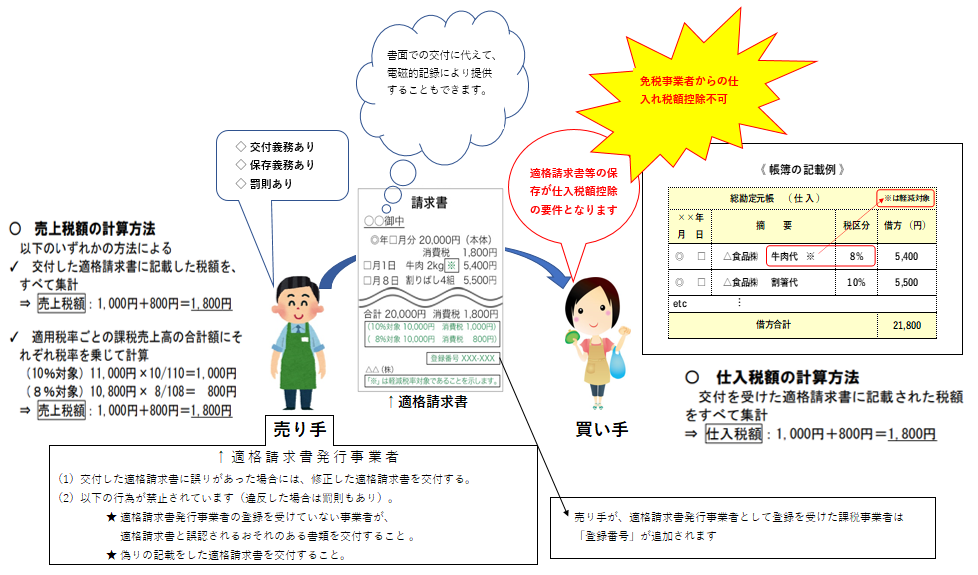

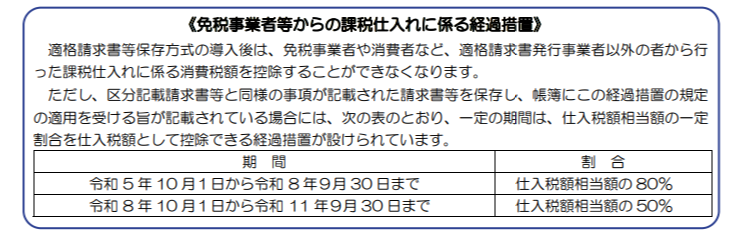

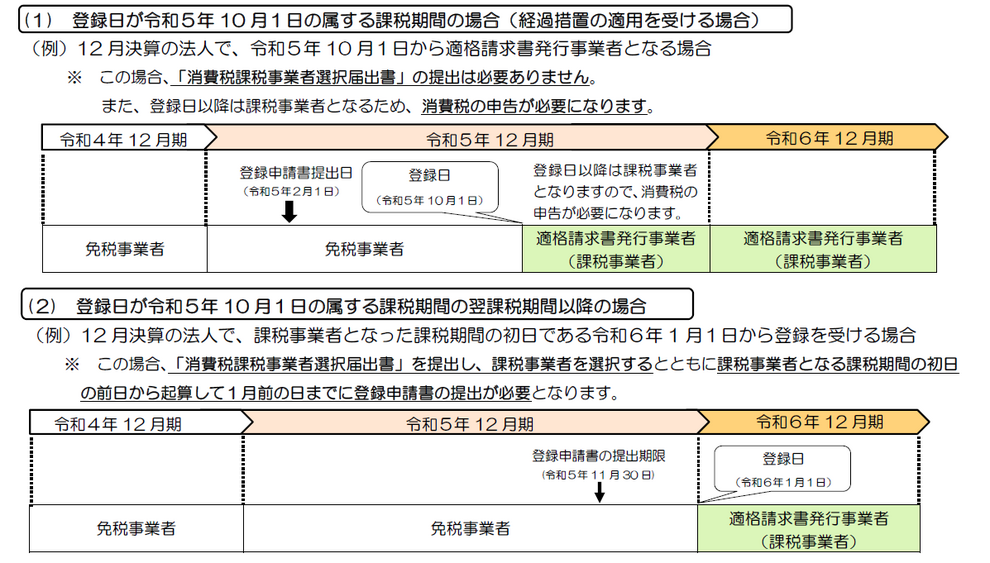

免税事業者が適格請求書発行事業者としての登録を受けるためには、

①「消費税課税事業者選択届出書」を提出し、課税事業者となる必要がありますが、

② 2023(令和5)年10月1日を含む課税期間中に登録を受ける場合は、

登録を受けた日から、課税事業者となる経過措置が設けられています。

③原則として、課税事業者選択届出書を提出した課税期間の翌課税期間から、

課税事業者となります。

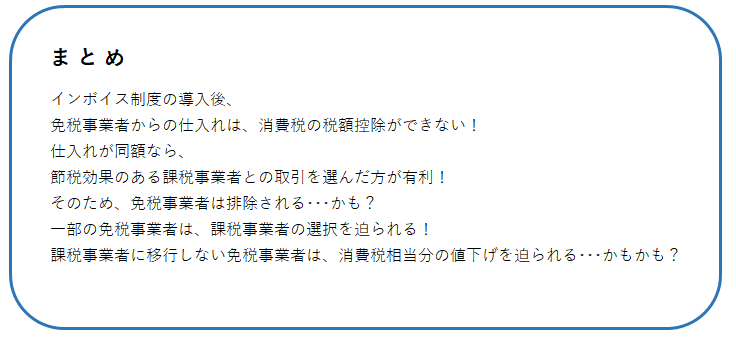

インボイス制度についておおまかにまとめてみましたが、

まだ導入まで期間はあるものの

免税業者のままでいた方がよいのか・・・

それとも課税業者になったほうがいいのか・・・

制度導入後は、

免税事業者にとって厳しい制度にはなりそうです。

それぞれのメリット・デメリットを考えらながら

今後の動向などを踏まえ、

もしお役にたつならば、WING税理士法人といっしょに対処を考えましょう。

次回のコラムは、『 投資促進税制 』となります。

引用:国税庁・令和元年7月「よくわかる 消費税 軽減税率制度」など

執筆者:石橋靖子