税理士によるコラム

事業を行っていく上で、利益を生むためのさまざまな資産があります。

それらは、時の経過とともに、故障したり摩耗したりするもので、メンテナンスや補修する必要があります。

そのために支出した金額の税務上の取り扱いを見ていきます。

修繕費か、それとも資本的支出かの判定

固定資産の修理、改修などのために支払った金額のうち、

その固定資産の維持管理や原状回復のために要したと認められる部分の金額については「修繕費」として全額経費とすることができます。

原状回復のために要したというのがポイントで、それ以外の部分は、固定資産の価値を増加させるものだとみなされ、基本的には資本的支出となり、固定資産に計上されます。

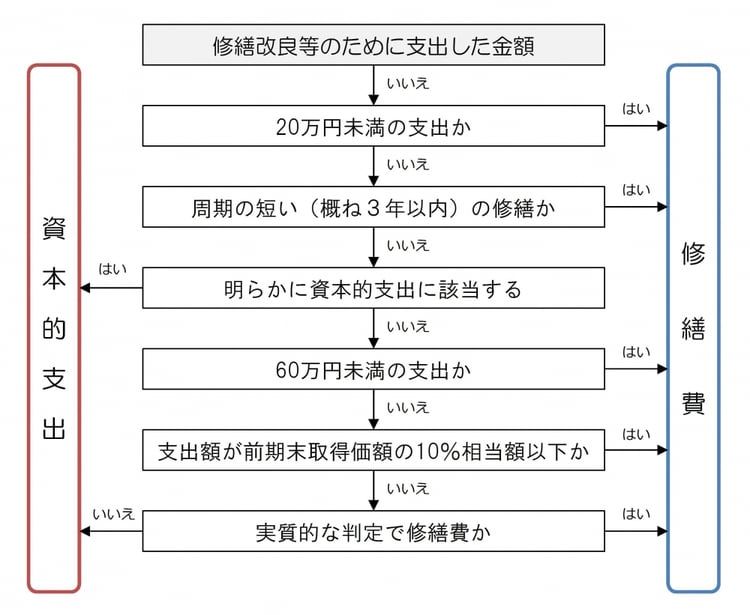

このフローチャートに従って、修繕費となるもの、ならないもの(資本的支出)の判定をします。

この中でも大きなポイントは以下の3つです。

・修理費用が20万円未満である。

・おおむね3年以内の期間を周期として修理・改良をするものであること。

・修理費用が60万円未満である。

なお、上述のとおり、資本的支出になる部分は、いったん固定資産に計上され、減価償却費として少しずつ経費になります。

最後に

簡単にしか触れませんでしたが、判定に迷われたら、WING税理士法人までご相談ください。

次回は「消費税の改正~~について」です。

執筆者:大田忍