税理士によるコラム

期末にどの会社でも行われている経費計上の代表格といえば、減価償却です。

10万円以上で1年以上使用する資産(=減価償却資産)を購入し事業のために使用しているならば、購入時に固定資産台帳に登録し、毎期末に均等額を償却していることと思います。

この減価償却、他の経費と違ってお金の支出を伴わないので、減価償却額×法人税率分だけ毎期会社にお金を貯めることが出来ます。(購入時には支払いがありますので、架空の経費を計上しているわけではありません)

減価償却の内容を知り、資産の購入時に適切な科目で資産の登録をすることで節税の幅は広がります。

減価償却の概要と、資産の中でも「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」(以下少額特例資産と記載)について見ていきます。

さて、そもそも各期の減価償却額を計算する目的は何でしょうか。

それは「適正な期間損益計算」のためです。平たく言えば、「正しい利益の額を出すため」です。

資産を購入しても、それは現金と他の資産の交換でしかありません。

交通費のように現金の支出と経費の計上が同時に行われるのではありませんよね。

減価償却資産は購入した時でなく事業のために使用することを通じて費用になります。

減価償却資産は建物や機械のように何年も使用される資産ですので、お金を支払ったのは一時の事でも長期間使用するのならば、その資産が使用可能なすべての期間に渡って減価償却費という形で費用を分割して計上します。

そうでなければ、大きな買い物のたびに経費が多額に計上されてしまい、本当に儲かっているのかそうでないのかわからなくなってしまいます。

あくまで、購入したという事柄でなく使用したという事実を通じて少しずつ経費に計上する、それが減価償却です。

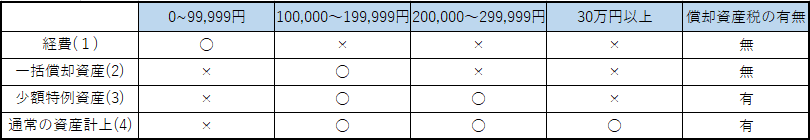

減価償却資産は、その購入価格をもって区分が決まっています。

(1)経費…10万円未満ならば買ったときに全額経費にできます。

(2)一括償却資産…10万円以上20万円未満の資産に限りこの特例を使うことができます。3年間で毎期同額を均等に償却します。償却資産税がかからないというメリットがあります。

(3)少額特例資産…10万円以上30万円未満の資産に限りこの特例を使うことができます。全額買った期の経費にできます。

(4)通常の資産計上…耐用年数または償却率を用い毎期一定額を償却します。主な方法は2つありますが、総額の償却額に違いはありません。

・定額法:耐用年数にわたって一定額ずつ償却する。毎期均等額が経費になる。

・定率法:期首未償却残高に償却率をかけて償却額を算出する。最初は多くあとは少なく経費になる。

この中で、10万円以上30万円未満の金額で買った資産を全額その期の経費にできる少額特例資産。

期末に思ったより利益が出たけれど、あまり税金を払いたくない…といったときにうまく使えば節税につなげることができます。

それでは、少額特例資産についてご説明します。

少額特例資産とは、正しくは「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」といいます。

これは、買った資産を何年かに分けて減価償却せずに一気に全額買った期の経費にできる、という制度です。

普通の減価償却なら、資産は耐用年数表の年数で毎年決まった額しか経費に出来ません。

25万円で購入して耐用年数が5年なら、毎年5万円ずつです。

でも、この少額特例を使えば、25万円が一気に経費に計上することが認められます。

一気に購入額の25万円分が丸々利益から引かれるということです。

しかしながら、特例と名前についているだけあって、誰が使ってもどんな資産でも特例が認められるわけではありません。

条件は全部で3つ。

1.青色申告をしている中小企業者又は農業協同組合等で、従業員の数が1,000人以下である ※1

2.一個あたり10万円以上30万円未満の価格で購入した

3.2020年3月31日までに購入し事業の為に使った ※2

これら全てを満たす場合です。

しかもこの要件を満たしていれば無限に特例が使えるわけではなく、資産の金額の合計額の上限は年間300万円までです。

例えば15万円の資産を21個(15万円×21個=315万円)買ってきても、上限があるため少額特例資産が使えるのは20個(15万円×20個=300万円)までです。

15万円ならば一括償却資産とすることもできますが、一括償却資産を選択した場合

メリット:償却資産税がかからない

デメリット:経費に計上する金額が少額特例資産の1/3なので節税効果が薄れる

と考慮する点がありますので、どちらがふさわしいかの選択は会社の損益全体を見る必要があります。

それでも、物を買ってその全額が経費になるというのは魅力的ですよね。

30万円で何を買いますか?

型落ちのPCを買いなおして動作環境を良くしたい。

リモート会議に備えてカメラとマイク一式をそろえたい。

色々と叶えたいことがあるかと思います。

しかしながら、やみくもにお金を使うのは勧められません。

法人税は利益の大体20%~30%くらいの金額になるので、何もせずに法人税を払った方が手元にお金は残ります。

20万円の少額特例資産を買って利益の額が0円になったとしても、手元から20万円が出ていきます。

でも、20万円の利益に対して払う税金は6万円だとしたら、何もしなければ差額の14万円が手元に残ります。

節税を意識しずぎて焦ってあれこれ買う必要はありませんよね。

お金を使うのであれば、目先の節税にとらわれず、お金を使うことで次のお金を生む資産に投資しましょう。

資産を買うそのお金だって、もともとは利益から生まれたものです。

いたずらに消費に充てるのではなく、その使った分以上に、より多くの効率や利益の源泉を生むようなお金の使い方を目指しましょう。

法人税の減額に励みすぎて、気が付いたら納税資金がなくなっていたなんてことになっても時すでに遅しの感。

上記のコラムでも述べていますが、税理士は過去の事柄を処理しているだけではありません。

今期の納税、銀行の格付け、資産形成、事業承継等々、共に戦略を練るパートナーなのです。

お客様のこれから、思い描く未来の姿に寄り添い隣で歩む存在です。

お話を聞いてみたいと思われた方、是非一度WING税理士法人にご相談ください。

次回は「役員報酬の改定を考えるなら今です!」です。

(このコラムは作成日現在の法令・関係規制等をもとに作成しております。)

執筆者:阿久根咲希