税理士によるコラム

確定申告というのは、

「あなたは確定申告が必要な人ですよ、確定申告してください」というお知らせは基本的には届きません。

自分が『確定申告が必要な人』なのかは、ご自身で検討する必要があるのです。

知らなかった!申告してない!などないよう確定申告すべきか確認しましょう。

1.確定申告とは?

2.確定申告が必要な人とは?

3.確定申告が必要ない人とは?

4.確定申告したほうがお得な人とは?

5.まとめ

確定申告とは、一年間の課税所得から納めるべき所得税を計算する申告制度です。

課税所得は、年間の合計所得(※1)から所得控除を控除して計算します。

(※1収入-経費により計算する各種所得の合計)

申告する年の翌年2月16日から3月15日までが申告期限です。

ただし、土日祝日の場合は翌営業日(平日)となります。

余裕をもって書類の準備を進めましょう。

また提出した確定申告の内容は、税務署から各自治体にシェアされます。

自動的に翌年の住民税が計算されますので、住民税の確定申告は基本的には不要です。

※住民税の申告だけ①必要、又は②申告した方が良い場合等もあります。

①400万以下の公的年金等のみで所得税の申告不要を選択

②上場株式等につき配当控除を受けるため総合課税で所得税の申告をしたが、住民税は申告不要を選択希望

1)自営業やフリーランス

確定申告といってまず思いつくのは、『自営業』や『フリーランス』ですよね。

自営業やフリーランスの所得は事業所得です。

自分で店舗経営している人の他、業務委託で仕事をしている人も含まれます。

会社に通勤しても、雇用関係でなく『業務委託』の報酬であれば自営業者です。

※フリーランス:保険外交員、ヤクルトレディ等

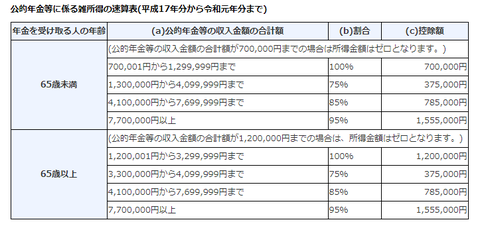

2)400万超の公的年金を受けている人

公的年金等の年間の収入金額が400万円を超えている場合は確定申告が必要です。

公的年金等から所得税が源泉徴収されていても確定申告が必要なので気をつけましょう。

3)給与所得が2,000万超の人

年収2,000万円を超える会社員は、勤務先で年末調整をしてもらえません。

ご自身での確定申告が必要です。

年の中途で退職した人等も同様です。

4)株取引やFXで利益を得た人

株取引やFXなどの譲渡(売却)で利益が出たら、確定申告が必要となります。

目安は、自営業等と同様に、所得38万円です。

①特定口座(源泉徴収あり)で取引の場合

②NISA口座で年間120万円までの投資額で得た『売却益』や『配当』の場合

(ジュニアNISA口座は年間80万までの投資額で得た『売却益』や『配当』)

上記の場合は申告しなくても問題ありません。

①の場合でも『譲渡損失』が出た時は、確定申告するか有利判定をしましょう。

②の場合には『損失』が出ても他の所得と損益通算できないので、確定申告は不要です。

5)不動産などに関わる所得があった人

土地・建物など不動産の譲渡(売却)や、不動産の賃貸収入があった場合です。

6)2ヶ所以上から給与収入がある人

2ヶ所以上から給与収入がある人は、年末調整されていたとしても確定申告が必要です。

たとえば、A社・B社の2ヶ所に勤務の方の場合

『A社で年末調整済み、B社は20万以下』だから大丈夫と思っている方は要注意です。

2か所以上から給与の支払を受けている人で、『A社の給与以外の給与の収入金額=B社の給与収入』と給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人が、確定申告が必要です。

(注)給与の収入金額の合計額から、雑損控除、医療費控除、寄付金控除、基礎控除以外の各所得控除の合計額を差し引いた金額が150万円以下で、給与所得及び退職所得以外の所得の金額の合計額が20万円以下の人は、申告の必要はありません。

7)その他の人

災害減免法の源泉徴収税の納税猶予を適用の場合、確定申告が必要です。

次のような収入は、所得税が非課税のため確定申告する必要はありません。

①損害保険金 ②損害賠償金 ③慰謝料 ④傷病手当

⑤宝くじ当選金 ⑥失業保険 ⑨育児休業給付金

⑦出産育児一時金 ⑧出産手当金 ⑩遺族年金 ⑪障害年金

その他、恩給制度の対象となるものなどさまざまです。

参考にしてみてください。

確定申告することで、所得税が還付される可能性のある方です。

例えば、次のような場合です。

1)退職金から所得税が源泉徴収された人

「退職所得の受給に関する申告書」(※)を提出してないなら確定申告しましょう!

会社に上記の申告書を提出していないと税率がとても高くなっており、税金がたくさん徴収されています。

確定申告により、所得税や住民税の還付を受けることができます。

(※)提出済みだけど、税金が徴収されている方

他に所得がなく生命保険料控除や地震保険料控除などがあれば申告することで税金が還付されます。

2)寄付した人、ふるさと納税した人

寄付をした人は、寄付した先により所得控除や税額控除を適用できる可能性があります。

近年注目されているふるさと納税での寄付は、自己負担額2,000円を超える部分を税金(所得税・住民税)から控除できます。

しかし、限度額があるので注意が必要です。

給与所得・年金のみの方は、ワンストップ特例制度をすると確定申告は不要ですが、寄付先が5ヶ所以内の場合の適用なのでご注意ください。

3)医療費控除(特例含む)対象の人

年間の本人と家族の医療費が10万円を超えていると適用できるとよく耳にしますね。

実は、所得によっては支出額が10万円以下でも控除できる場合があります。

「総所得金額等の5%」か「10万円」のどちらか低いほうが基準になるためです。

また、医療費控除にはもう一つの特例制度である『セルフメディケーション税制』があります。

注意点としては、通常の医療費控除との選択適用になることです。

4)申告年に住宅ローンを組んだ人

ローンでマイホームを買った場合、1年目は確定申告をすると住宅ローン控除が適用できます。

2年目以降は、会社員であれば年末調整に含めることができます。

5)自己資金で認定住宅を購入した人

自己資金での新築購入でも、要件を満たすと税額控除(※)できるケースがあります。

ただし、年末調整ではなく確定申告しないと適用できません。

購入し居住を開始した年に控除しきれなかった控除額がある場合は、翌年まで最大2年間適用できます。

その他にも自己資金での購入時にも適用できる控除もあります。

※住宅耐震改修特別控除(措法41の19の2)

※住宅特定改修特別税額控除(措法41の19の3)

①省エネ改修工事をした場合

②バリアフリー改修工事をした場合

③耐久性向上改修工事をした場合

④多世帯同居改修工事をした場合 など

6)年末調整で控除証明書等が漏れた人

年末調整をしたけれど、生命保険料控除・地震保険料控除などの控除証明書を会社に提出し忘れていた場合です。

確定申告をすると、所得税の還付を受けることができます。

翌年の住民税にも影響しますので確定申告しましょう。

7)株式等の投資で赤字が出た人

譲渡損失が出た場合は、確定申告しなくてもかまいません。

ただし、損失申告をすると今年や翌年以降2年間の株式等の所得と損益通算できます。

確定申告した方がお得になる場合があります。

実は所得がある人は『確定申告が必要な人』か『した方がお得な人』なことがほとんどです。

会社員で年末調整した給与のみで申告漏れもないなら確定申告は不要です。

ご自身が確定申告の「必要な人」か「不要な人」か「した方がお得な人」か把握しましょう。

今回の例以外にも、保険が満期で一括で受け取った!などいろんなケースがあります。

気になる方は、ぜひWING税理士法人にご相談ください。

次回のコラムは、『所得の種類・必要書類について』です。

執筆者:仲野美幸